Податки у ФОП: земельний, ПДВ, податок з доходів нерезидентів

02 грудня 2020 Стане у пригоді для: Підприємці

Що змінилося для підприємців у 2020 році: ведення обліку і сплата податків.

Податок на майно в частині земельного податку

Як було раніше: ФОП 1–3-ї груп ЄП, які використовували землю в госпдіяльності, не платили земельний податок і не звітували за ним (пп. 297.1 ПКУ).

З 01.07.2020 р. єдинники — орендодавці землі/нерухомості платять земельний податок на загальних підставах і подають за ним звітність, якщо в рамках госпдіяльності здають в оренду (найм, позичку) земельні ділянки / розташоване на них нерухоме майно.

Вести облік із земельного податку ви зобов'язані, якщо:

- у вас є КВЕД 68.20 і ви отримуєте за ним дохід;

- надаєте в оренду будинки, житлові та нежитлові приміщення (складські, виставочні приміщення, офіси, інші), земельні ділянки.

Якщо орендуєте землю, яка перебуває в державній чи комунальній власності, — платите орендну плату, як і раніше.

Не сплачують земельний податок:

- землекористувачі з неоформленим правом власності (постійного використання) земельних ділянок;

- власники нежитлових приміщень у багатоповерхівках незалежно від того, використовуються вони в госпдіяльності чи здаються в оренду (найм, позичку).

Не плутайте оренду з тимчасовим розміщуванням і зберіганням.

Сплачувати земельний податок вам не потрібно, якщо ваша діяльність — надання приміщення:

- для тимчасового розміщування (розділ 55 КВЕД — експлуатація кемпінгів, наметових містечок та інших нежитлових і призначених для короткотермінового проживання комплексів);

- зберігання майна (КВЕД 52.10 «Складське господарство»).

Оформляйте такі операції договором зберігання, а не договором оренди.

Як скласти договір оренди приміщення

Як скласти договір оренди приміщення

Звільняються від сплати земельного податку єдинники 4-ї групи, які використовують земельні ділянки в господарській діяльності.

ПДВ

Зміни в законодавстві — 2020 істотно зачепили платників ПДВ.

Нові штрафи за п. 1201.1 ПКУ передбачені за нереєстрацію / несвоєчасну реєстрацію ПН/РК на операції, звільнені від ПДВ, ті, що оподатковуються за ставкою 0%, а також для тих, хто компенсує податкове зобов'язання, і з типом причини «15» (складена на суму перевищення бази оподаткування, визначеної ст.ст. 188–189 ПКУ, над фактичною ціною поставки).

Експорт товарів. З 23.05.2020 р. відповідно до нового п. 189.17 ПКУ базою оподаткування для операцій із вивезення товарів за межі України є договірна (контрактна) вартість товарів, зазначена в митній декларації.

Імпорт послуг. З 23.05.2020 р. правила оподаткування поставки послуг від нерезидентів — неплатників ПДВ поширюються на всіх СПД, а не лише на юросіб (п. 208.1 ПКУ).

Якщо оплачуєте з бізнес-рахунку послуги нерезидента / постійного представництва нерезидента — неплатника ПДВ, а місце поставки таких послуг — митна територія України, відповідальність за сплату ПДВ за такими операціями лягає на вас (п. 180.2 ПКУ).

Які це можуть бути послуги: рекламні, посередницькі, консультаційні, бухгалтерські та юридичні, операції з об'єктами інтелектуальної власності та ін. з п. 186.3 ПКУ.

- Платники ПДВ реєструють податкову накладну й відображають такі операції в декларації за місяць, у якому послуги отримані.

- Неплатники ПДВ податкову накладну не складають, але подають в електронному вигляді за місцем своєї реєстрації спеціальний Розрахунок зобов'язань за операціями з нерезидентами (п. 208.4 ПКУ, наказ Мінфіну № 488).

Строк подання Розрахунку: протягом 20 календарних днів після закінчення звітного місяця. Подаєте тільки за місяці, в яких отримували послуги від нерезидента.

Податкові зобов'язання за такими операціями виникають за першою подією — оплатою чи підписанням акта. Сплатити 20% податку треба протягом 10 днів після граничного строку подання Розрахунку.

Якщо не подали Розрахунок або подали невчасно — штраф 340 грн за перше порушення і 1070 грн за повторне протягом року (п. 120.1 ПКУ).

Звітний період — календарний місяць. З 23.05.2020 р. єдиний період подання звітності з ПДВ — календарний місяць.

Реєстрація платником ПДВ

У разі зміни ставки ЄП на 3-й групі з 5% без ПДВ на 3% з ПДВ потрібно подати реєстраційну заяву не пізніше ніж за 10 календарних днів до початку календарного кварталу, в якому буде застосовуватися ставка 3% (п. 4 ст. 293.8 ПКУ).

Добровільно реєструєтеся платником ПДВ, заяву подаєте не пізніше ніж за 10 календарних днів (раніше — 20 днів) до початку податкового періоду, з якого будете вважатися платником ПДВ (п. 183.3 ПКУ).

Податок з доходів нерезидентів

У Податковому кодексі з'явився пп. 133.1.4, за яким ФОП, у т. ч. єдинники, стали платниками податку на прибуток, якщо виплачують нерезиденту дохід із джерелом походження з України.

Це податок з доходів нерезидента, які він отримав в Україні, його ще називають податок на репатріацію. А ви виступаєте податковим агентом такого контрагента.

Як утримується: із суми виплати доходу нерезиденту.

Коли платити. Одночасно з виплатою доходу нерезиденту (пп. 141.4.2 ПКУ). Правила міжнародних договорів про запобігання подвійного оподаткування щодо повного або часткового звільнення від оподаткування доходів нерезидентів із джерелом їх походження з України не застосовуються, оскільки податок платиться за рахунок резидента (консультація в ЗІР, підкатегорія 102.16).

Наприклад, вартість послуг за договором 100 доларів, у день оплати комерційний курс 28 грн, з рахунку списалася сума постачальнику 2800 грн. У цей же день окремо потрібно сплатити до бюджету податок на репатріацію, тільки для розрахунку слід брати офіційний курс НБУ (наприклад, 27,90 грн), тож сплатити треба 558 грн.

Не завжди податок на репатріацію утримується із суми виплати контрагенту: в окремих випадках (виробництво та розповсюдження реклами) податок сплачує український замовник за свій рахунок.

Ставки податку різні, все залежить від виду імпортованої послуги, наприклад, для рекламних послуг 20% наданих послуг (пп. 141.4.6 ПКУ).

Податок з доходів нерезидентів із джерелом походження в Україні сплачується при виплаті: роялті, лізингової/орендної плати, комісійної чи агентської винагороди, винагороди за здійснення нерезидентами або уповноваженими ними особами культурної, освітньої, релігійної, спортивної, розважальної діяльності на території України й за інші послуги з пп.пп. 141.4.1, 141.4.4–141.4.6 і 141.4.11 ПКУ. Для кожного виду своя ставка податку.

Штраф за несплату або несвоєчасну сплату податку з доходів нерезидентів (ст. 127 ПКУ):

- 25% суми податку — при першому порушенні;

- 50% — за повторне порушення протягом 1095 днів;

- 75% — втретє й більше.

Крім того, є пеня від суми несплаченого податку (ст. 129 ПКУ). Також можуть застосувати адмінштраф за відсутність або порушення порядку ведення податкового обліку — від 85 до 255 грн за ст. 1631 КпАП.

Витрати ФОП на загальній системі

З 23.05.2020 р. підприємці на загальній системі можуть включати до витрат (п. 177.4 ПКУ) амортизацію вантажних авто, спецтехніки та витрати на покращення (реконструкція, модернізація та інші капремонти, пов'язані з покращенням).

Визнання витрат на амортизацію відбувається щомісяця, починаючи з місяця, який іде за місяцем введення об'єкта в експлуатацію (п. 29 П(С)БО 7 «Основні засоби»).

Якщо купили навантажувач у жовтні, а ввели в експлуатацію в листопаді, починати амортизувати й списувати вартість на витрати треба з грудня. Тобто запис у книзі обліку в гр. 8 робите в грудні.

Введення в експлуатацію авто необхідно оформити документально, скласти:

- акт введення в експлуатацію — відображаєте технічний стан і визначаєте придатність об'єкта до експлуатації;

- наказ про введення в експлуатацію — фіксуєте дату введення в експлуатацію та зв'язок об'єкта з господарською діяльністю ФОП.

Також на витрати можна віднести:

- Податок на нерухоме майно з об'єктів нежитлової нерухомості.

- Транспортний податок. Його платять із дорогих легкових авто, які не можна пов'язати з господарською діяльністю. Тому скористатися цим правом навряд чи вийде.

- Земельний податок і орендну плату за землю.

Платники ПДВ можуть відносити на податковий кредит суму ПДВ з купівлі вантажних авто, адже тепер їх можна пов'язати з господарською діяльністю.

Нова гранична вартість основних засобів

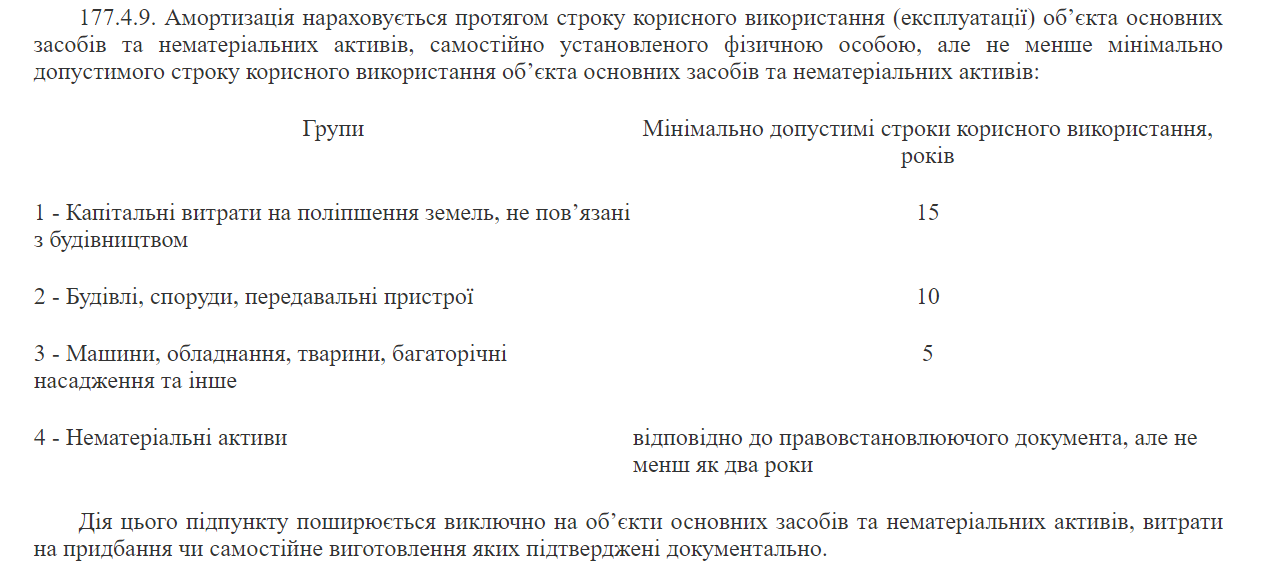

ФОП на ЗС можуть відображати у витратах амортизацію основних засобів і нематеріальних активів. Строки корисного використання встановлюються в пп. 177.4.9 ПКУ.

Метод амортизації — тільки прямолінійний.

Метод амортизації — тільки прямолінійний.

За новими правилами основними засобами вважаються об'єкти з терміном служби більше року, вартістю від 20 тис. грн (до 23.05.2020 р. — від 6 тис. грн, пп. 14.1.138 ПКУ).

Якщо основний засіб коштує дешевше, він вважається малоцінним необоротним матеріальним активом, його можна одразу віднести до витрат: наприклад, ноутбук за 15 тис. грн або стіл в офіс за 8 тис. грн.

Автор: Олександра Джуріло, фінансовий аналітик