Что надо знать об НДС предпринимателю

27 мая 2020 Пригодится для: Предприниматели

Когда и как зарегистрироваться плательщиком НДС, учёт налога, как формировать цену на товар с учётом НДС.

Что такое НДС

Простыми словами НДСНалог на добавленную стоимость — это надбавка к цене товара/работы/услуги: покупатель уплачивает НДС, когда покупает у вас продукцию, товары, заказывает услуги, а обязанность вести учёт по налогу и уплатить его в бюджет лежит на СПДСубъект предпринимательской деятельности (предприниматели и юридические лица).

По закону, объект обложения НДС — сделки по продаже товаров (работ, услуг) на таможенной территории Украины (осуществляемые как резидентами, так и нерезидентами), ввоз товаров и услуг (в том числе в виде аренды или лизинга) и вывоз товаров и услуг за пределы таможенной территории Украины (п. 185.1 НКУ).

Ставки НДС: 0% и 7%, 20% базы налогообложения, то есть стоимости товара.

Стандартно СПД уплачивают НДС по ставке 20%. Ставка налога 7% применяется в ряде случаев при поставке медизделий, препаратов и медоборудования, полный перечень есть в ст. 193 НКУ.

Ставкой 0% облагают товары для заправки или обеспечения воздушных, морских суден, космических кораблей, военного транспорта и др., которые экспортируются из Украины, весь перечень такой продукции — в ст. 195 НКУ.

Не облагаются НДС страховые услуги, зарплаты, дивиденды, роялти, ввозимые на территорию Украины товары, суммарная таможенная стоимость которых не превышает эквивалент 150 евро, в адрес одного получателя — юрлица или ФЛП. Все операции перечислены в ст. 196 НКУ.

Плательщики НДС

Платят НДС юрлица и ФЛП на общей системе и упрощённой.

На упрощёнке НДСникам доступны:

- 3-я группа — для юрлиц и ФЛП, для них ставка ЕН 3% от дохода, а не 5%, как у неплательщиков НДС;

- 4-я группа — для юрлиц.

Если у юрлица есть филиалы, отдельными плательщиками НДС они не считаются, так как входят в состав главного ЮЛ.

Почему компании-покупатели хотят работать с поставщиками с НДС

Если вы планируете работать с покупателями — плательщиками НДС, для вас тоже желателен статус НДСника, и вот почему.

Ваш покупатель — плательщик НДС, а вы — поставщик без НДС, значит, если покупатель заключит с вами сделку, он не получит налоговый кредит и не сможет уменьшить своё налоговое обязательство, и, как следствие, ему придётся уплатить большую сумму налога в бюджет.

Если поставщик — вы, по сути вам не так важен НДС-статус покупателя, он просто дороже покупает товар, т. к. в его стоимость включён НДС.

Как зарегистрироваться НДСником

На общей системе обязательно регистрироваться плательщиком НДС, если объём дохода за последние 12 календарных месяцев превысил 1 млн грн (ст. 181 НКУ).

Для единщиков такого обязательства нет. Поэтому, если вы на 2-й и 3-й группе получили доход больше 1 млн грн, максимум, что вы обязаны сделать, — начать использовать РРО. Регистрироваться плательщиком НДС — нет, законодательство не требует этого от вас.

При госрегистрации ФЛП или ЮЛ. Вместе с регистрационным заявлением госрегистратору подаётся заявление о регистрации плательщиком НДС с указанием желаемой даты регистрации (п. 183.7 НКУ). Заполнить заявление онлайн при регистрации СПД нет возможности.

Добровольная регистрация плательщиками НДС на 3-й группе:

- при изменении ставки ЕН с 5% на 3%;

- при изменении группы ЕН: с 1-й или 2-й переходите на 3-ю со ставкой ЕН 3%.

Смена системы налогообложения. Вам обязательно надо получить статус плательщика НДС при переходе с упрощённой системы на общую, если сумма облагаемых НДС операций за последние 12 месяцев превысила 1 млн грн.

Переход: с общей системы на упрощённую, с единого налога на ОС

Переход: с общей системы на упрощённую, с единого налога на ОС

При переходе с общей на упрощённую. Если на общей системе были НДСником, а на упрощёнке хотите работать без НДС, к примеру, на 2-й группе, просто откажитесь от регистрации плательщиком НДС.

Заявление на регистрацию

Процедура регистрации для всех плательщиков одинакова, в налоговую, где состоите на учёте, подаёте форму 1-ПДВ.

Регистрационное заявление плательщика НДС (форма 1-ПДВ)

Подать 1-ПДВ можно только в электронном виде. Сделать это можно через кабинет плательщика: в меню «Ведення звітності» выбираете форму F1310108.

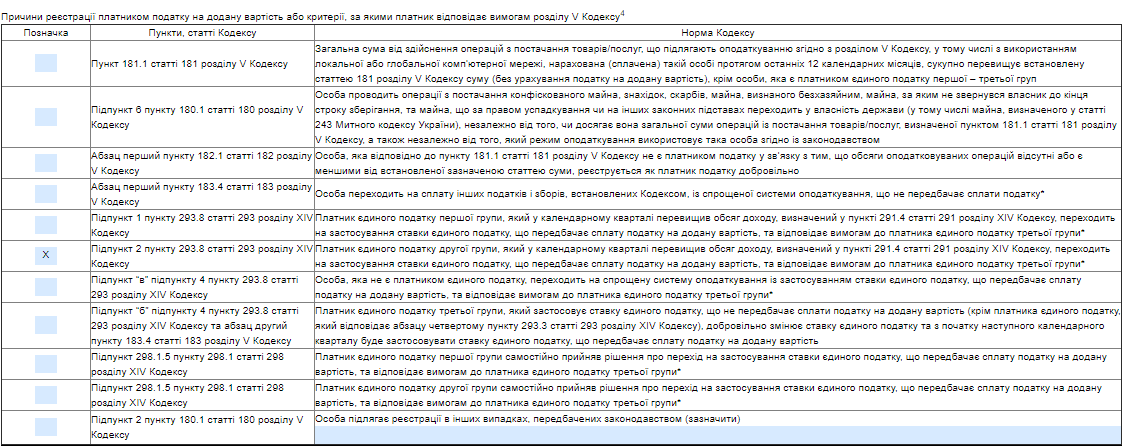

В заявлении заполняете регистрационные данные СПД, причину регистрации НДСником

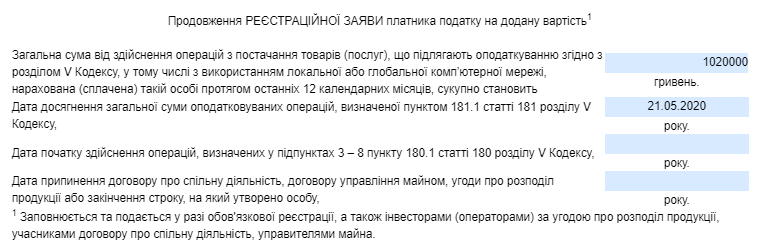

И дату, с которой вы будете считаться плательщиком НДС — первое число месяца.

И дату, с которой вы будете считаться плательщиком НДС — первое число месяца.

А вот если регистрируетесь НДСником, потому что превысили 1 млн грн дохода за последние 12 календарных месяцев, надо указать, когда это произошло.

Сроки подачи заявления

Сроки подачи зависят от того, добровольно регистрируетесь плательщиком НДС или нет (п. 183.9 НКУ):

- Доход за 12 календарных месяцев превысил 1 млн грн. Причина регистрации, которую надо указать в заявлениии — п. 181.1 розділу V ПКУ. Подать заявление надо в течение 10 дней месяца, следующего за месяцем превышения (п. 183.2 НКУ). Плательщиком НДС станете со дня внесения записи в реестр плательщиков НДС. Если не зарегистрироваться вовремя и это обнаружат налоговики при проверке, вам насчитают штрафы, исходя из обязательств за весь период, когда вы работали без НДС, а должны были. Штраф: 25 % от суммы обязательств за первое нарушение, 50 % за повторные.

- Добровольно регистрируетесь плательщиком НДС. Указать причину в заявлении — п. 182.1 розділу V ПКУ. Вновь созданные СПД подают заявление не позднее чем за 10 дней до начала месяца, с которого планируют стать НДСником.

- Переход с упрощённой системы на общую. Доход больше 1 млн грн — не позднее 10-го числа первого месяца, с которого перешли на ОС. Причина перехода в заявлении — п. 181.1 розділу V ПКУ. Если подаёте заявление заранее, плательщиком НДС станете со дня внесения записи в реестр НДСников, а это может быть до перехода на ОС.

- Переход с упрощённой системы на общую, в момент перехода лимит в 1 млн грн не превышен. Причина перехода — п. 183.4 розділу V ПКУ, а также п. 182.1 розділу V ПКУ. Подать заявление можно не позднее чем за 10 дней до начала месяца, с которого планируете стать НДСником (п. 183.9 НКУ).

- Изменяете ставку ЕН на 3-й группе с 5% на 3%. Причина перехода в заявлении — пп. «в» п. 293.8 розділу XIV ПКУ и п. 183.4 розділу V ПКУ. Подача заявления, не позднее чем за 10 календарных дней до начала месяца, с которого будет применяться новая ставка.

- Переходите с общей системы на упрощённую, 3-я группа с НДС. Причина перехода в заявлении — пп. «в» п. 293.8 розділу XIV ПКУ. Подать заявление надо не позднее, чем за 10 календарных дней до начала квартала, с которого начнёте работать на упрощёнке.

Если у налоговиков нет причин отказать в регистрации, в реестр плательщиков НДС ваш СПД внесут в течение 3 дней с момента подачи заявления (п. 183.9 НКУ). Присвоят индивидуальный налоговый номер (ИНН), это 12-значный код, по которому ваше предприятие будут идентифицировать в налоговой отчётности.

Проверить свои данные в реестре НДСников можно в кабинете плательщика.

Если у СПД меняется адрес, наименование юрлица или ФИО предпринимателя, вам надо подать заявление о внесение изменений в реестр. А если закрываете ФЛП — сняться с регистрации плательщиком НДС.

Учёт НДС

С момента регистрации НДСником вы обязаны выделять в стоимости вашего товара/работы/услуги НДС и оформлять все операции налоговыми накладными.

И если, к примеру, ранее ФЛП работал на упрощёнке без бухгалтера, то на НДС без специалиста по ведению учёта вам не обойтись. Это целая система со своими нюансами и расчётами.

Ключевые понятия для учёта НДС.

- Налоговое обязательство — общая сумма НДС, которая содержится в стоимости проданных вами товаров/работ/услуг за месяц. Часто называют ещё «исходящий НДС».

- Налоговый кредит — общая сумма НДС, которая содержится в составе стоимости приобретённых вами товаров/работ/услуг за период. Часто называют ещё «входящий» или «входной» НДС. На эту сумму вы уменьшаете своё обязательство по НДС.

Разница между этими величинами — это сумма НДС, которую нужно будет уплатить в бюджет, если налоговое обязательство больше кредита и значение положительное.

А вот если налоговый кредит выше обязательства, эта сумма подлежит возмещению вам из бюджета государства.

Как выглядит процесс учёта в течение месяца:

- Формируете налоговое обязательство. Вся исходящая первичка оформляется с выделением суммы НДС в стоимости товара. По первому событию (п. 187.1 НКУ) — продали товар или получили предоплату от покупателя — выписывается и регистрируется налоговая накладная клиенту. Если допустили ошибку или товар вам вернул покупатель, проводится корректировка накладных.

- Налоговый кредит. Когда покупаете в течение месяца товары/работы/услуги у плательщиков НДС, вам поставщики регистрируют налоговые накладные. Важно: если поставщик — неплательщик НДС, стоимость таких товаров включить в налоговый кредит вы не можете.

- По результатам месяца подсчитываются суммы налогового обязательства и кредита отражаются в декларации по НДС. Если обязательство больше кредита, разницу нужно уплатить в бюджет, если меньше — платить ничего не нужно, эту разницу вам может компенсировать бюджет. На включение налоговой накладной в налоговый кредит отводится 1095 дней (ст. 198.6 НКУ). Поэтому если поставщик не вовремя зарегистрировал вам налоговую накладную, можете включить её в кредит в следующих периодах. Но бывает и так: у вас большинство поставщиков НДСники и общая сумма входного НДС превышает исходящий. Тогда разницу можно подать на бюджетное возмещение. Или перенести на следующий период.

- Подаёте налоговую декларацию и, если есть НДС к уплате, платите.

Учёт НДС автоматизирован, через кабинет плательщика или программу M.E.Doc можно вести и контролировать учёт НДС. Можно выгружать и отправлять документы контрагентам, контролировать своевременную регистрацию накладных с их стороны, подавать отчётность, пополнять свой НДСный спецсчёт.

Как формировать цену на товар с учётом НДС

Рассмотрим на примере.

ФЛП 3-й группы ЕН, плательщик НДС, купил товары на сумму 1500 грн, в т. ч. НДС, и получил от продавца налоговую накладную.

В этой стоимости уже есть входящий НДС, его легко посчитать, разделив входящую сумму на 6 (почему именно на 6: это негласное правило расчёта, бухгалтеры используют для удобства).

Входящий НДС = 1500/6= 250 грн, а стоимость закупки товара без НДС = 1500 – 250 = 1250 грн. Эти суммы есть в налоговой накладной от поставщика.

ФЛП хочет продать этот товар со своей наценкой и с учётом исходящего НДС.

Стоимость закупки товара без НДС — 1250 грн. ФЛП хочет заложить наценку 750 грн.

Цена реализации без НДС равна: 1250 + 750 = 2000 грн. Теперь на эту цену необходимо начислить 20% НДС.

2000 × 20% = 400 грн — это ваше налоговое обязательство.

Цена реализации товара с НДС составляет: 2000 + 400 = 2400 грн.

Что получаем:

- налоговый кредит (входящий НДС) — 250 грн,

- налоговое обязательство (выходной НДС) — 400 грн;

НДС к уплате = 400 − 250 = 150 грн.

НДС положительный (налоговый кредит меньше налогового обязательства), нужно уплатить его в бюджет.

Поставщики — неплательщики НДС налоговые накладные не предоставляют. Значит, вы не можете включить в налоговый кредит стоимость НДС с таких товаров, а выходит, теряете часть входного НДС.

Получается большая разница между налоговым кредитом и налоговым обязательством, и в бюджет придётся уплатить большую сумму НДС. Именно поэтому СПД-НДСникам невыгодно иметь поставщиков — не НДСников.

Бывает и наоборот: большинство поставщиков НДСники, и общая сумма входного НДС превышает исходящий НДС. Тогда разницу можно подать на бюджетное возмещение.

Отчётность и уплата НДС

Подавать декларацию по НДС нужно раз в месяц, только в электронном виде.

Действует правило: если были объекты налогообложения в текущем периоде или переносятся показатели с прошлых периодов, декларация подаётся. Если деятельность не велась и отсутствуют показатели, которые отражают в отчётности, декларацию не подаёте (ст. 49 НКУ).

Сроки подачи декларации. Ранее у единщиков была привилегия: они могли выбрать квартальный налоговый период, но 23 мая вступил в силу ЗУ № 466-IX, согласно которому единщики 3-й и 4-й групп также обязаны подавать отчётность раз в месяц.

Исходя из этого, срок подачи декларации — в течение 20 календарных дней, следующих за последним календарным днём отчётного месяца.

Задекларированный НДС надо уплатить в течение 10 календарных дней после последнего дня подачи декларации (п. 203.2 НКУ).

Автор: Александра Джурило, финансовый аналитик