Влияние фактора вины на назначение санкций за налоговые правонарушения

30 октября 2025

В украинской налоговой практике вопрос вины давно вышел за рамки арифметики и «техники» подачи деклараций. Налоговое правонарушение — это юридическая конструкция, где вместе с фактом нарушения нужно понять как и почему действовал плательщик: осознанно ли он создавал условия для неисполнения обязанности или же допустил ошибку/небрежность, действуя добросовестно.

От правильной квалификации зависит, будет ли применён обычный штраф (5–10% по ст. 124 НКУ) или повышенный (25% и выше при умысле), а иногда — будут ли основания для освобождения от ответственности вовсе (снятие вины, исключающие обстоятельства, форс-мажор).

Параллельно наблюдается тенденция: контролирующие органы нередко расширительно трактуют «умысел», чтобы назначить «усиленные» санкции. Это делает особенно важным корректное понимание состава правонарушения и роли вины.

Состав налогового правонарушения: четыре элемента (ст. 109 НКУ)

Ст. 109 НКУ определяет налоговое правонарушение как противоправное, виновное (в прямо предусмотренных Кодексом случаях) деяние (действие или бездействие) плательщика, контролирующего органа и/или их должностных лиц, а также иных субъектов, прямо указанных в Кодексе. Классический «квадрат» состава:

- Объект — охраняемый законом порядок администрирования налогов и сборов, бюджетные интересы государства, установленные правила расчёта/уплаты, отчётности и т. п.

- Объективная сторона — внешняя сторона нарушения: конкретные действия/бездействие, их последствия и причинная связь (несвоевременная уплата, неподача отчётности, искажение данных, занижение обязательств и т. п.).

- Субъект — круг лиц, способных нести ответственность (плательщики, агенты и иные лица по ст. 110.1 НКУ).

- Субъективная сторона — внутреннее отношение лица к своему поведению: вина, её форма (умысел/неосторожность), мотив, цель.

Ключевой для санкций элемент — вина: есть она или нет, и какая именно.

Что такое «вина» и почему её нет в дефинициях НКУ

НКУ не даёт легального определения вины. Это «белое пятно» компенсируется критериями из ст. 112 НКУ и судебной практикой. Де-факто под виной понимают отсутствие применения достаточных и разумных мер для соблюдения требований при наличии реальной возможности их соблюсти. Формы:

- Умысел — сознательное стремление к результату (например, не платить), понимание противоправности и целеполагание («создание условий, не имеющих иной цели, кроме неисполнения»).

- Неосторожность — отсутствие намерения нарушить, но есть недобросовестность/небрежность/отсутствие должной осмотрительности.

В доктрине дополнительно различают прямой и косвенный умысел (предвидение и допущение наступления последствий), а в неосторожности — самонадеянность и небрежность. Для практики важен не терминологический оттенок, а стандарт доказанности.

Когда вина обязательна и кто её доказывает (ст. 112 НКУ)

Ст. 112 НКУ формулирует базу:

- Лицо может быть привлечено к финансовой ответственности, если могло соблюдать правила, но не предприняло достаточных мер.

- Контролирующий орган обязан доказать, что плательщик действовал неразумно, недобросовестно и без должной осмотрительности.

Отсюда два следствия:

- Бремя доказывания вины/умысла лежит на налоговом органе (презумпция добросовестности плательщика; все неустранимые сомнения — в пользу плательщика).

- Вина является квалифицирующим признаком не всегда, а только там, где это прямо указано в НКУ (см. ниже).

Где вина — обязательный признак (прямые указания НКУ)

НКУ связывает применение «усиленных» штрафов с доказанным умыслом, в частности:

- ст. 123, пп. 123.2–123.5 — умышленное занижение обязательств, неправомерные льготы и пр.;

- ст. 124, п. 124.2–124.3 — умышленная неуплата согласованного денежного обязательства;

- ст. 125-1, пп. 125-1.2–125-1.4 — ряд нарушений в сфере применения РРОРегистратор расчётных операций (кассовый аппарат)./ПРРОПрограммный регистратор расчётных операций при наличии умысла и/или повторности.

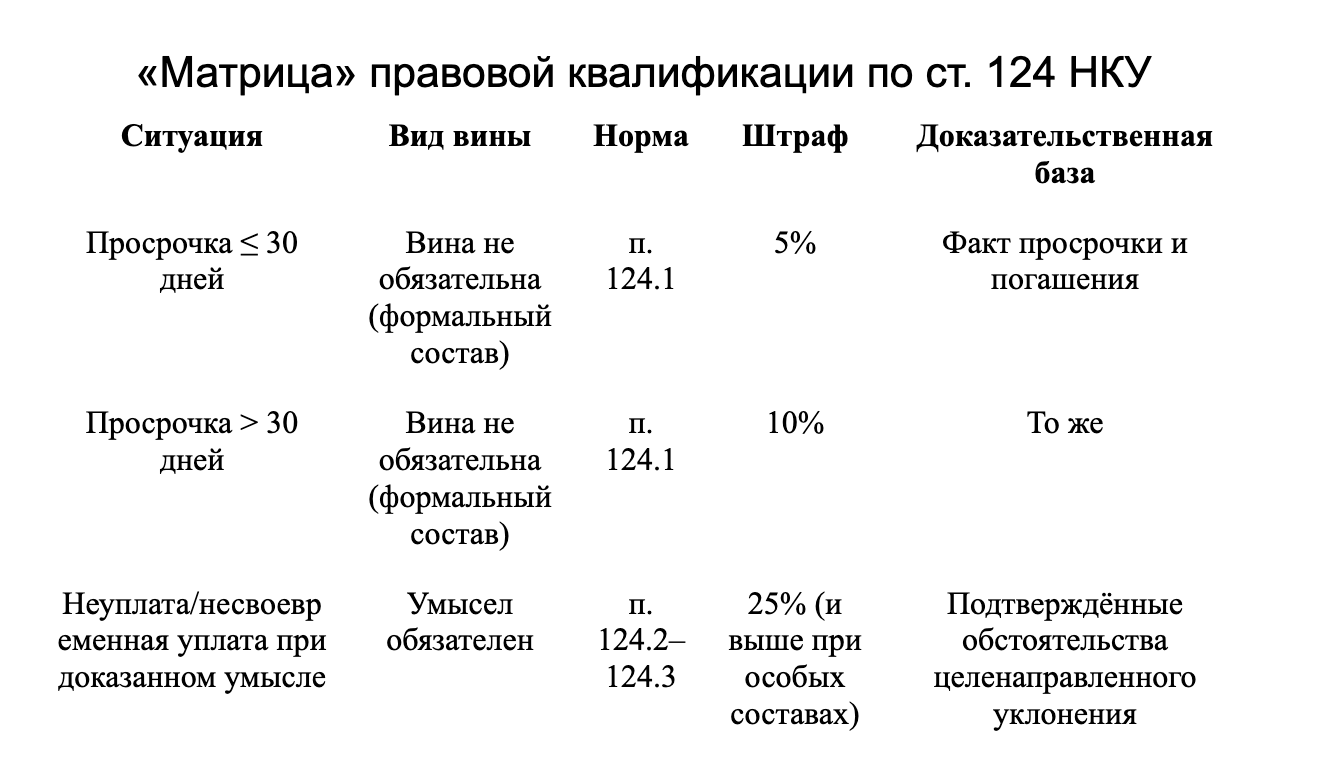

Архитектура санкций: как вина «двигает» шкалу штрафов (ст. 124 НКУ)

Ст. 124 НКУ — «лакмусовая бумажка» влияния вины.

Если нет умысла:

- просрочка до 30 календарных дней — штраф 5% от погашенной суммы согласованного долга;

- просрочка более 30 дней — штраф 10%.

Если умысел доказан:

— санкция 25% от неуплаченной (несвоевременно уплаченной) суммы.

Практический пример расчёта. Согласованная сумма — 2 000 000 грн.

- Платёж на 21-й день: при отсутствии умысла — 5% × 2 000 000 = 100 000 грн.

- Платёж на 40-й день: при отсутствии умысла — 10% × 2 000 000 = 200 000 грн.

- Доказанный умысел: 25% × 2 000 000 = 500 000 грн (безотносительно факта погашения позже).

Таким образом, квалификация «умысел/не умысел» меняет порядок санкции в 2,5–5 раз.

Что считается доказательством умысла

НКУ формулирует общий критерий: умысел есть, если доказано, что плательщик искусственно и целенаправленно создал условия, не имеющие иного смысла, кроме нарушения требований налогового законодательства. Судебная практика конкретизирует индикаторы:

- Иллюзия реальности операций (бумажный оборот без фактического исполнения; «сквозные» контрагенты без ресурсов, неподтверждённая поставка/услуга).

- Отсутствие деловой цели/экономического смысла (затраты только ради налоговой выгоды).

- Несоответствие формы и содержания (документы прикрывают иной фактический поток; схемность).

- Дефектность/отсутствие первички, её противоречивость, «массовые» шаблоны, неидентифицируемость лиц, отсутствие логистики/складского следа/кадровых и производственных ресурсов.

Важно: этот перечень не исчерпывающий. Но каждую «галочку» орган должен подтвердить надлежащими и допустимыми доказательствами, а не предположениями.

Судебная практика Верховного Суда: рамки и стандарты

Верховный Суд выстроил устойчивый подход:

- 08.12.2022, дело No 520/9294/21 — один из первых содержательных анализов состава налогового правонарушения через призму умысла.

- 16.03.2023, No 600/747/22-а; 03.08.2023, No 520/22505/21; 22.08.2023, No 520/18519/21 — системная фиксация: повышенные штрафы по п. 124.2–124.3 НКУ не применяются автоматически, необходимы доказательства целенаправленности нарушения.

- 05.10.2023, No 520/14773/21 — подтверждение подхода; правовая позиция обязательна для нижестоящих судов (ч. 5 ст. 242 КАС Украины).

Ключевые выводы ВС:

- Бремя доказательства умысла — на контролирующем органе.

- Повторность сама по себе не доказывает умысел (нужен индивидуальный анализ фактов).

- Суд может переквалифицировать деяние на норму с более мягкой санкцией, если умысел не подтверждён, — это не выход за пределы полномочий, а правильное применение закона к установленным обстоятельствам.

Кейс-иллюстрация.

16.11.2023, дело No 160/24147/21: налоговый орган назначил 50% штраф как за повторное умышленное нарушение. ВС установил, что предыдущее нарушение было отменено судом, а доказательств умысла по актуальному эпизоду нет. Итог: переквалификация на п. 124.1 НКУ — 5% вместо 50% (сумма санкции уменьшена примерно с 3,06 млн грн до ~306 тыс. грн).

Камеральная проверка и умысел: почему «не сходится»

КАС ВС 31.10.2024, дело No 120/15159/23 сформулировал принципиальную вещь:

В рамках камеральной проверки невозможно установить обстоятельства, свидетельствующие о виновности/умысле плательщика.

Причина проста: камеральная проверка — это проверка «на бумаге» без полноценных процессуальных инструментов для сбора и оценки первичности, допрашивания ответственных лиц, выезда на места, аналитики логистики и ресурсов контрагентов.

Отсюда следствие: назначение 25% и 50% штрафов «с камеральной» — незаконно. Для «умысла» орган обязан проводить документальную (углублённую) проверку, формировать массив доказательств.

Где проходит грань между ошибкой и умыслом: практические тесты

Чтобы отграничить умысел от неосторожности, полезно применять пакет индикаторов:

Индикаторы отсутствия умысла (в пользу плательщика)

- Объективная препятствующая причина: блокировка счёта, арест активов, форс-мажор (сертификат ТППТоргово-промышленная палата), военные риски (эвакуация, разрушение инфраструктуры), технические сбои электронных сервисов, сбой банка-эквайера.

- Добросовестное поведение: заблаговременная частичная оплата, переписка с ГНС, попытки реструктуризации, оперативная подача уточняющих расчётов, уплата сразу после устранения препятствия, запросы на разъяснения.

- Система внутреннего контроля: регламенты, контрольные листы, назначенные ответственные, автоматические напоминания, аудит оплаты налогов, документально подтверждённые проверки контрагентов.

Индикаторы возможного умысла (в пользу органа)

- Наличие денежных средств, но сознательное неперечисление налога при одновременном выводе средств на аффилированные структуры/дивиденды.

- Зацикленные схемы с «бумажной» реализацией и отсутствием материально-технических ресурсов у «поставщиков».

- Фактическое сокрытие данных в отчётности, двоичный учёт, целенаправленное «перекладывание» сроков оплаты «за грань» без объективных причин.

В любом случае орган обязан собрать и представить доказательства, а не ограничиться предположениями.

Замечание. При «повышенных» санкциях орган не может ссылаться только на повторность или «общую неблагонадёжность» — нужен умысел.

Замечание. При «повышенных» санкциях орган не может ссылаться только на повторность или «общую неблагонадёжность» — нужен умысел.

Типовой алгоритм действий контролирующего органа для доказывания умысла

- Фиксация факта нарушения (сроки, суммы, документы).

- Анализ финансовых потоков (наличие средств в спорный период, приоритетные платежи, вывод капитала/аффилированность).

- Исследование деловой цели по ключевым операциям (модель бизнеса, рентабельность, логистика, ресурсы контрагентов).

- Сбор первички и пояснений (запросы, встречные проверки, очные мероприятия в документальной проверке).

- Связка «условия → цель»: формирование выводов, что созданные условия не имеют иного разумного объяснения, кроме уклонения.

- Оценка альтернатив: учёт возможных объективных препятствий (снять сомнения в пользу плательщика).

- Процессуальная чистота: допустимость и относимость доказательств, их полнота.

Любой сбой на этапах 3–7 — риск признания отсутствия умысла.

Тактика защиты плательщика: что подготовить

Доказательства добросовестности и «должной осмотрительности»

- Платёжные поручения/выписки, подтверждающие приоритет уплаты налогов при наличии денег.

- Документы о препятствующих обстоятельствах: блокировка счетов, арест имущества, сертификат ТПП о форс-мажоре, переписка с банком/ГНС/поставщиками, скриншоты/акты о сбоях Е-кабинета.

- Системные документы: регламенты налогового контроля, приказы о назначении ответственных, отчёты внутреннего аудита, трекинг-таблицы сроков уплаты.

- Дью-дилидженс контрагентов: выписки, сведения о персонале/ресурсах/складе, акты приёмки, ТТН, транспортные накладные, фотоматериалы, логистические следы.

- Поведение постфактум: оперативная уплата сразу после отпадения препятствий, подача уточнений, заявления в орган о рассрочке/отсрочке.

Процессуальные акценты

- Ссылаться на ст. 112 НКУ (бремя доказывания у органа).

- Подчёркивать позиции ВС по недопустимости автоматического умысла и по ограничениям камеральной проверки.

- Просить суд переквалифицировать на п. 124.1 НКУ при недоказанности умысла (или отменить санкции при исключающих обстоятельствах).

Форс-мажор и иные исключающие обстоятельства

Хотя вопрос форс-мажора прямо не раскрывался в исходном тексте, на практике он важен для исключения вины. В налоговом контексте применяют общий подход: требуется сертификат ТПП с указанием причинно-следственной связи между событием и нарушением (само по себе «общее письмо» ТПП не достаточно).

Релевантны:

- Военные действия, эвакуация, разрушение инфраструктуры.

- Длительный блок-аут электронных сервисов при подтверждении инцидента.

- Аресты счетов по независимым от плательщика причинам.

Если связь подтверждена, умысел исключается, а иногда — и сама вина.

Грань «повторность ≠ умысел»

Органы часто ссылаются на повторность как на «доказательство». Позиция ВС: повторность — это отягчающий признак, а не автоматический маркер умысла. Суд должен исследовать каждый эпизод: были ли деньги, какие препятствия действовали, какие меры предпринял плательщик; и лишь затем решать, есть умысел или нет.

Специфика субъектов ответственности (ст. 110 НКУ)

Субъектами ответственности выступают плательщики, агенты и иные лица, на которых возложены налоговые обязанности. Для юридических лиц оценка вины происходит через поведение их органов/ответственных лиц и систему внутреннего контроля. Наличие у компании работающей compliance-системы (регламентов, контроля платежей, ежемесячных «закрытий») — мощный аргумент против умысла.

Типовые «тонкие места» и как их нейтрализовать

- Кассовые разрывы: подтверждайте объективный дефицит ликвидности и приоритет выплат (зарплата, критические контракты, попытки рассрочки налога).

- Сбои банка: письма/справки банка о «зависших» платежах, логи проведения.

- Е-кабинет: скрины ошибок, обращения в техподдержку, акты-фиксации инцидента.

- Человеческий фактор: приказы о временной замене ответственных (болезнь/отпуск), инструкции, переписка, подтверждающая попытки исправить ситуацию.

«Дорожная карта» защиты по спору о 25% штрафе

- Проанализируйте акт/решение: где в нём умысел, на каких фактах строится вывод.

- Соберите контрдоказательства: препятствия, добросовестность, ликвидность, переписка, платёжные следы.

- Проверьте, какой вид проверки был: камеральная или документальная. Если камеральная — укажите на невозможность доказывания умысла.

- Сошлитесь на позиции ВС (датированные и с номерами дел из текста) и ст. 112 НКУ.

- Просите переквалификацию на п. 124.1 НКУ (5%/10%) или отмену санкций при исключающих обстоятельствах.

- Аргументируйте пропорциональность и разумность санкции (общие принципы финансовой ответственности; баланс публичного/частного интересов).

Краткая «шпаргалка» по доказательствам (что «работает», а что — нет)

Работает:

- Первичка, платежки, банковские выписки, подтверждённые техсбои, сертификаты ТПП, переписка с ГНС/банком/контрагентами, внутренние регламенты, следы логистики и исполнения, пояснения ответственных лиц, аудиторские документы.

Не работает (для умысла):

- Общие рассуждения «должны были знать», «часто нарушают», «контрагент проблемный сам по себе» — без связи с эпизодом.

- Ссылки на повторность без анализа фактов конкретного периода.

- Решение, вынесенное по материалам камеральной проверки, где умысел просто «предположен».

Повторная регистрация ФЛП: особенности налогообложения

Повторная регистрация ФЛП: особенности налогообложения

Выводы

- Вина — центр субъективной стороны налогового правонарушения и «рукоятка», которой регулируют величину санкции.

- НКУ не определяет вину, но ст. 112 задаёт критерии: возможность соблюдения + не применение достаточных мер; бремя доказывания — на органе.

- Вина обязательна как признак состава только там, где это прямо предусмотрено (в т. ч. ст. 123, 124, 125-1).

- Ст. 124 НКУ: без умысла — 5%/10%, при доказанном умысле — 25%; «автоматики» нет.

- Верховный Суд (2022–2024): усиленные штрафы допустимы только при доказанном умысле; суд вправе переквалифицировать на более мягкую норму.

- Камеральная проверка не годится для установления умысла; «25% с камеральной» — неправомерно.

- Сомнения — в пользу плательщика; повторность ≠ умысел.

- Практическая защита строится на документировании добросовестности, объективных препятствий и системности контроля.