Як закрити ФОП

31 грудня 2019 Стане у пригоді для: Підприємці

Описали, як закритися підприємцю без найманих працівників. Процедура закриття нескладна, якщо все зробити правильно, впораєтеся за 3 робочих дні.

«Сплячим» підприємцем бути невигідно, адже навіть якщо ви не ведете діяльності, маєте платити ЄСВЄдиний соціальний внесок, а на 1–2-й групі спрощеної системи — і єдиний податок.

Дорожня карта закриття ФОП

- Подати реєстратору заяву про припинення діяльності ФОПФізична особа — підприємець.

- Подати ліквідаційну звітність у податкову.

- Зробити звірку: з ЄСВ, єдинникам — з ЄПЄдиний податок, загальносистемникам — з ПДФОПодаток на доходи фізичних осіб й військового збору.

- Сплатити заборгованість із податків, якщо є.

- Закрити підприємницькі рахунки в банку, якщо маєте.

- Пройти перевірку податкової.

Припинення реєстрації ФОП

Є кілька способів подати держреєстратору заяву про закриття підприємця.

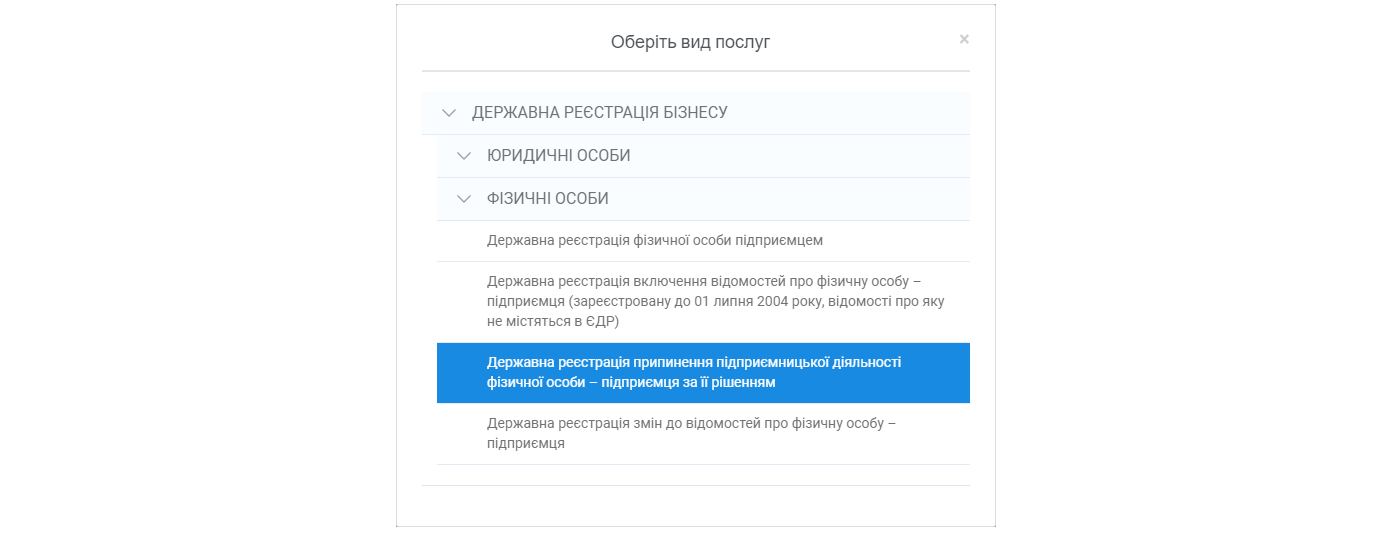

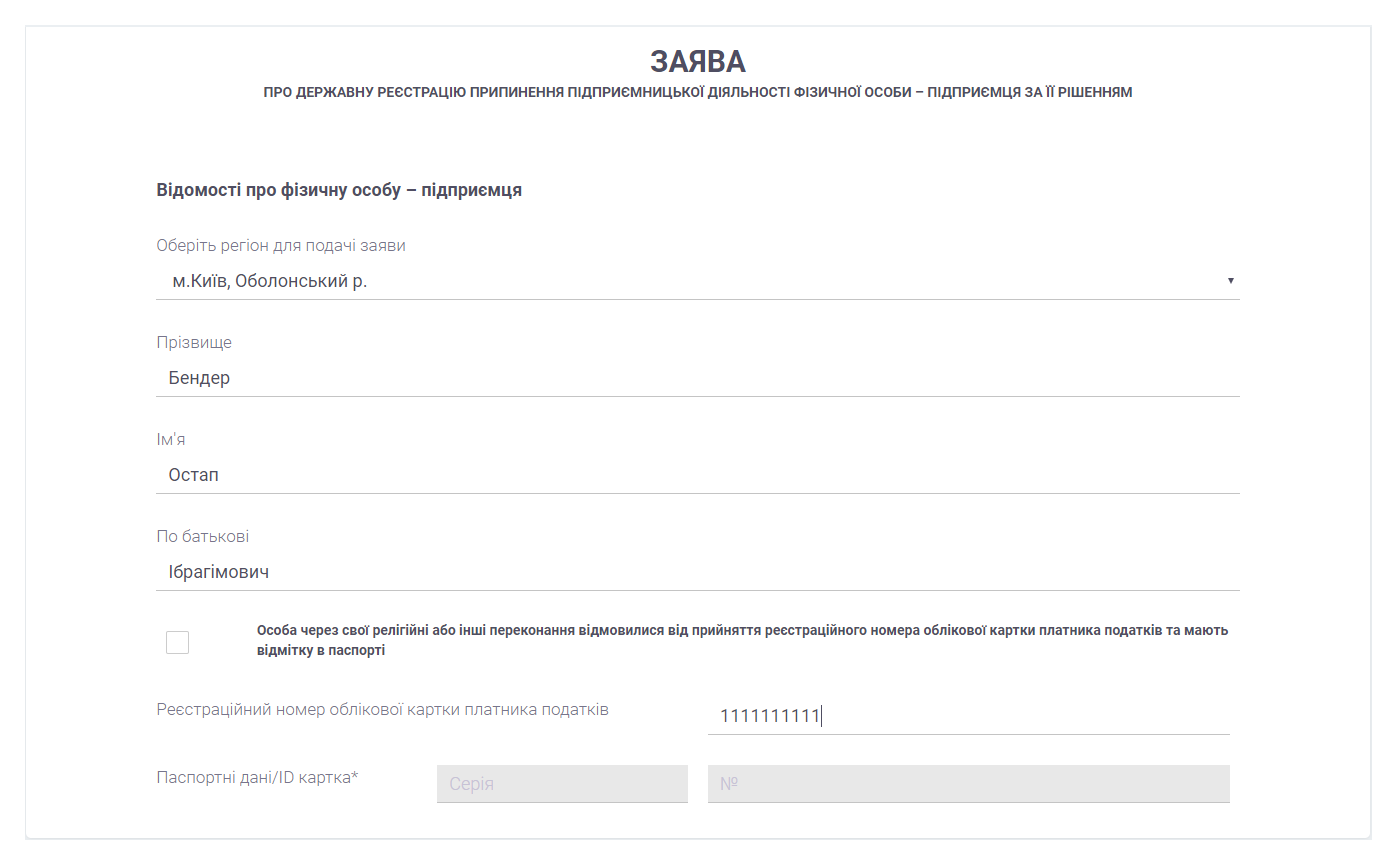

Онлайн. Через сервіс Мін’юсту «Онлайн-будинок юстиції», якщо у вас є ключ ЕЦПЕлектронний цифровий підпис. Для цього зареєструйтесь, вкажіть свої дані. У меню «Послуги» натисніть на «Подать заяву» й оберіть потрібну форму заяви. Складіть заяву, підпишіть ЕЦП і надішліть.

Складіть заяву, підпишіть ЕЦП і надішліть.

Інформація обробляється автоматично й передається до податкової.

Інформація обробляється автоматично й передається до податкової.

Особисто. Роздрукувати й заповнити заяву вручну, підписати її та віднести держреєстратору, із собою треба мати паспорт.

Заява про закриття ФОП (Форма 12), 2020 рік

Можна подати заяву через представника. Тільки в цьому випадку доведеться витратитися на довіреність, вона має бути нотаріально засвідчена. Без неї заяву від представника не приймуть.

Поштою рекомендованим листом з описом вкладення. Ваш підпис на заяві має бути нотаріально завірений.

Платити за закриття ФОП не потрібно.

Заяву розглянуть протягом одного робочого дня. Якщо нема зауважень, держреєстратор внесе дані про закриття до ЄДРЄдиний державний реєстр юридичних осіб, фізичних осіб — підприємців та громадських формувань. Із цього моменту ви більше не є підприємцем.

Статус заяви можна подивитися на сайті Мін’юсту , це буде — «знаходиться у стані ліквідації».

Підприємця шукайте за його ПІБ або податковим номером. Також можна підписатися на зміни в держреєстрі в OpenDataBot в одному з месенджерів. Зазвичай повідомлення надходять із невеликою затримкою — через 2–3 дні після змін у реєстрі.

Держреєстратор надасть вам опис прийнятих документів. Ніяких виписок зараз не видають, якщо ви не попросите. Але за бажанням, і тільки в тому випадку, якщо подали заяву в паперовому вигляді, вам можуть надати виписку на папері з підписом і печаткою держреєстратора (п. 10 ст. 25 ЗУ № 755-IV).

Він також автоматично сповістить про закриття вашого ФОП податкову. Тепер підприємець має знятися з обліку як платник податків і зборів.

Зняття з обліку в податковій

Вирішити питання з податковою так само швидко не вийде.

Підприємець перебуває на обліку в ДПСДержавна податкова служба як платник податків і зборів, а ще — як платник ЄСВЄдиний соціальний внесок.

Як ФОП вас знімуть з обліку в податковій датою отримання від держреєстратора відомостей про припинення підприємницької діяльності.

Якщо ви платник єдиного податку — виключать із реєстру платників ЄП. Це відбувається автоматично, але в деяких податкових досі просять подати заяву про відмову від спрощеної системи.

Заява про застосування спрощеної системи оподаткування — 2020

Якщо ви були платником ПДВПодаток на додану вартість , то для анулювання реєстрації платником ПДВПодаток на додану вартість у податкову подають заяву за формою № 3-ПДВ.

ДПСДержавна податкова служба повинна й сама виключити вас із реєстру платників ПДВ, коли отримає інформацію про припинення діяльності. Але сам лише факт запису в ЄДР не позбавляє статусу платника ПДВ.

Тож краще не покладатися на випадок і не тягнути з поданням заяви.

Власники РРО подають у податкову заяву про анулювання його реєстрації за формою № 4-РРО. Але спершу сам пристрій треба розпломбувати й подати із заявою справку сервісного центру обслуговування довідку про розпломбування, повернути реєстраційне посвідчення й анулювати КОРОКнига обліку розрахункових операцій. (про це теж подають заяву).

Заява про скасування реєстрації РРО

Тим, хто виробляв або продавав алкоголь чи сигарети, треба написати заяву в довільній формі про скасування ліцензії.

Якщо податкова видавала вам ще які-небудь документи, їх теж слід анулювати.

Усі, хто подавав звітність онлайн і використовував ЕЦП, можуть підписувати ним ліквідаційні звіти. Підприємець може залишити електронний підпис і використовувати її як звичайна фізособа, а може й заблокувати.

Після закриття ФОП ви продовжите перебувати на обілку в ДПС як звичайна фізособа — платник податків, яка отримувала доходи від підприємницької діяльності.

Тож, попри те що ви вже не підприємець, ви зобов'язані остаточно розрахуватися з бюджетом із податків і зборів від ведення підприємницької діяльності й подати звітність за останній період, коли були підприємцем.

Подання ліквідаційних звітів

Якщо нема працівників, треба подати лише звітність підприємця за останній податковий період. Для всіх ФОП це період, коли податкова отримала повідомлення про закриття від держреєстратора.

Підприємець на спрощеній системі. Ви маєте подати декларацію з єдиного податку в строки, передбачені для квартального періоду, — протягом 40 календарних днів після закінчення кварталу. Так вважає податкова.

Для 1-ї та 2-ї груп ЄП скорочення річного звітного періоду в разі ліквідації в Податковому кодексі не передбачено.

Декларація підприємця-єдинника

Декларація підприємця-єдинника

Рекомендуємо дослухатися до податкової та не чекати 60 днів після закінчення року, щоб подати декларацію. Адже без неї ви не зможете провести звірку й закрити всі питання з податковою.

Декларація підприємця — платника ЄП

Декларацію з ЄП заповнюють наростаючим підсумком із початку року. Якщо ви закрилися 7 серпня, то останній звітний період для вас — ІІІ квартал, до 30 вересня включно.

Єдинник подає звичайну декларацію. Позначок про те, що форма ліквідаційна, вона не містить.

Іноді в податковій просять написати про це від руки, але нормативно таке прохання нічим не обґрунтовано, це самодіяльність податкової. Хоча, якщо так зробите, помилкою це не буде.

Підприємець на загальній системі. Подає декларацію про майновий стан і доходи, включно з Додатком Ф2. На це виділяється 30 календарних днів із дати припинення діяльності.

У декларації ставите відмітку «ліквідаційна». Заповнюєте за період від початку року (або роботи на загальній системі) й до останнього дня календарного місяця, в якому припинили діяльність.

Закриваєтеся посеред місяця — його включаєте в декларацію повністю.

Якщо запис у держреєстр про закриття вашого ФОП внесли 12 жовтня, декларацію заповнюєте за період із 1 січня по 31 жовтня. Якщо почали працювати на загальній системі з другого кварталу, а закрилися 12 жовтня, декларацію заповнюємо починаючи з другого кварталу по 31 жовтня.

Звіт з ЄСВ (Додаток 5) із відміткою «ліквідаційний» подають і єдинники, і загальносистемники. Строк подання — протягом 30 календарних днів із дати закриття. Подається за період із початку року до кінця місяця, в якому зареєстровано припинення діяльності.

Звіт з ЄСВ ліквідаційний (зразок заповнення)

Якщо ФОП працював із початку року й закрився 27 вересня, то звітний період буде з 1 січня по 30 вересня. Зареєстрували ФОП 24 лютого, а закрили 30 вересня — подати звіт Д5 треба за місяці з лютого по вересень.

- Крім титульного аркуша звіту, єдинники й загальносистемники заповнюють Таблицю 1.

- У графі 2 Таблиці 1 зазначають код категорії застрахованої особи. Загальносистемники вказують «5», єдинники — «6».

- У графах 3 і 4 єдинники вказують суму, з якої вони сплачували ЄСВ, — 3723 грн.

Загальносистемники в графі 3 вказують суму чистого доходу, яку внесли в Декларацію про доходи (але не менше від мінзарплати). Для цього весь чистий дохід треба розділити на кількість місяців за період, коли ФОП був загальносистемником. У графі 4 вказують суму, з якої треба сплатити ЄСВ. - У графі 5 зазначають розмір ЄСВ — 22%, а для графи 6 значення обчислюють за формулою: графа 4 × графа 5.

Зверніть увагу, що у формулі графи 6 допущено помилку: в ній пропонують помножити значення граф 3 і 4. Це неправильно. Зараз податківці радять помилку просто ігнорувати, а найближчим часом обіцяють виправити.

Заповнюйте тільки місяці до закриття. В кінці таблиці підбийте підсумки.

Не подасте якийсь із перелічених звітів — заробите штраф 170 грн за кожен.

Виправляти помилки в ліквідаційних звітах не можна. Але до граничного терміну подання звітності ви можете подати новий звіт, і врахований буде саме він. Якщо ж помилку виявите після цього строку, доведеться писати заяву про зняття актуальності звіту й уже після цього подавати повторно.

Сплата податків і звірка

Єдиний податок. На 1-й і 2-й групі єдиний податок доведеться сплатити за весь місяць, у який ви закрилися (п. 295.8 ПКУ). Навіть якщо закрилися 5 листопада, до 20 листопада вам треба сплатити: 210,20 грн ЄП — якщо ви на 1-й групі, 944,6 грн — якщо на 2-й.

Підприємці 3-ї групи мають сплатити 5% або 3% (із ПДВ) від доходу за весь квартал протягом 10 днів після граничного строку подання декларації з ЄП за останній квартал. Тобто протягом 50 днів після закінчення кварталу, коли ви закрилися. Якщо немає доходу, податок платити не треба.

Загальна система. Сплатити ПДФО та військовий збір за підсумками декларації про доходи загальносистемнику треба протягом 10 календарних днів після граничного строку її надання.

ЄСВ. Останній період сплати ЄСВ — місяць, у якому зареєстрували закриття ФОП. За нього треба сплатити повну суму ЄСВ — 1039,06 грн протягом 10 календарних днів після граничного строку подання ліквідаційного звіту з внеску (пп. 1 п. 13 розд. IV Інструкції № 449).

Звірка з податковою

Лише після того як податки та збори сплачені, можна провести звірку з податковою. Заяву писати не треба, достатньо звернутися в податкову, де перебуваєте на обліку.

Податкова перевірить нарахування й сплату податків і ЄСВ на підставі поданих вами звітів.

Якщо виявлять недоплату, оперативно усуньте заборгованість.

Як підтвердити, що ФОП подавав звітність і платив податки

Як підтвердити, що ФОП подавав звітність і платив податки

Якщо після перевірки вам нарахують недоїмку, штраф або пеню, сплатити їх потрібно протягом 10 календарних днів, що йдуть за днем отримання податкового повідомлення-рішення (п. 57.3 ПКУ). Те саме стосується і ЄСВ (п. 5 розд. VI, п. 8 розд. VII Інструкції № 449).

До цього часу ваш підприємницький рахунок у банку можуть уже закрити, тоді сплатіть або через касу банку, або зі свого рахунку фізособи. Але платником обов'язково має бути колишній підприємець.

Якщо вас примушують заплатити податки чи ЄСВ за періоди вже після реєстрації припинення діяльності, сміливо звертайтеся до суду.

Переплату з податків можете подарувати в бюджет або повернути — подайте заяву на перекидку або повернення. До заяви треба прикласти оригінал чи копію квитанції / платіжного доручення, що підтверджують переплату.

У заяві вказують, куди повернути гроші: на рахунок, готівкою через банк, поштовим переказом або на погашення інших податків чи зборів.

Повернути переплату можна, тільки якщо з моменту її виникнення минуло не більше 1095 днів.

Закриття рахунку в банку

ФОП має повідомити банк про свою ліквідацію й закрити підприємницький рахунок (п. 69.7 ПКУ). Строку, в який потрібно це зробити, немає.

Вам треба написати заяву, зазвичай її бланк дають у банку. Якщо у вашому банку такого нема, пишіть у довільній формі, укажіть назву банку, ПІБ, податковий номер, номер рахунку, дату написання заяви.

Підписати заяву повинен сам ФОП, представник може це зробити, тільки якщо має нотаріально завірену довіреність.

Якщо це передбачено в договорі з банком, заяву можна подати в електронному вигляді через клієнт-банк.

Решту банк зробить сам.

Податкова перевірка

Найбільше підприємці хвилюються через податкову перевірку при закритті.

Так от, ця перевірка не є обов'язковою. Строки для перевірки теж не встановлені. Аудит можуть призначити за місяць, а можуть і за рік. Щоправда, і з обліку вас без перевірки не знімуть. Припинення діяльності не звільняє вас від зобов'язань зі сплати податків.

Податкова перевірка у підприємця

Податкова перевірка у підприємця

Із перевірками зволікають ще й тому, що податкова має дочекатися чергових строків подання форми № 1ДФ усіма платниками, щоб побачити, чи не виплачував вам хтось доходів і чи сплатили ви з них податки.

Перевіряти сплату єдиного податку, ПДФО, військового збору і штрафувати можуть за останні три роки (1095 днів) до моменту перевірки, а з ЄСВ — за весь період діяльності. Строків давності ні для перевірки, ні для штрафів з ЄСВ нема.

Якщо з перевіркою затягнуть, то є ймовірність, що строки, коли вам можуть донарахувати податки, минуть, щоправда, це не стосується ЄСВ. Можливо, перевірку не проводитимуть зовсім. Строки давності — на вашу користь.

Часто податківці пропонують підприємцям написати заяву про документальну перевірку самим. Дійсно, так перевірка почнеться швидше. Заяву на аудит ви можете написати в будь-якому ЦОП Центр обслуговування платників, хоча ви не зобов'язані цього робити. Втім, якщо не хочете навмання чекати, так можна прискорити процес. На вашу заяву ДПС повинна відповісти протягом місяця.

За відсутності заяви податківці не можуть вас перевіряти без підстав. Але якщо є причини для позапланової перевірки, наприклад якщо ви не подали якоїсь декларації, коли працювали, перевірку проведуть і без вашої заяви.

Про перевірку вам можуть і не повідомити. Документа про її проведення й про закриття картки підприємця не передбачено. Щоб дізнатися, чи була у вас перевірка, можна написати заяву в довільній формі до податкової.

Що перевіряють

Загальносистемникам треба підготувати: книги обліку доходів і витрат, банківські виписки, книги РРО, накладні, договори, акти виконаних робіт (наданих послуг). Доведеться підтвердити первинними документами свій чистий дохід. Перевірте, чи збігається він у книзі й декларації.

Підприємець на загальній системі

Підприємець на загальній системі

Єдинникам: книги обліку доходів, банківські виписки, товарні чеки, накладні, договори, акти виконаних робіт (наданих послуг). Зважте, що ФОП має підтвердити й походження товару, щоб довести, що не був податковим агентом. Єдинники 2-ї групи — що надавали послуги тільки фізособам.

За результатами перевірки складають акт, якщо знайшли якісь порушення, або довідку — якщо їх немає.

Ці документи знадобляться вам, щоб повторно не проводили перевірку за цей період.

Скільки зберігати документи

Первинні документи, на підставі яких заповнювали книгу обліку й декларації, потрібно зберігати не менше трьох років від дня подання звітності, для заповнення якої використовували їх.

Із ЄСВ взагалі немає строків давності, за які можуть нарахувати штрафи, а загальносистемники обчислюють внесок із чистого доходу, тому зберігати первинні документи краще до проведення перевірки.

Зняття з обліку платників ЄСВ

З обліку як платника ЄСВ знімають теж на підставі повідомлення реєстратора про ліквідацію, після проведення звірки й остаточного розрахунку.

Рішення про те, чи проводити позапланову перевірку, приймає керівник ДПІ (заступник або уповноважена особа), адже ЄСВ зараз контролюють теж податківці. Рішення оформлюють наказом. Але строку, коли проведуть перевірку, також не існує. Результати оформляють так само, як і при податковій перевірці, — актом або довідкою. Якщо складуть акт, то на його підставі ви проведете остаточні розрахунки з бюджетом із ЄСВ.

Щоби провести таку перевірку, податкова має подати запит до Пенсійного фонду й дізнатися, чи не маєте ви заборгованості перед ним, особливо якщо ви працювали до 2011 року, коли ще сплачувалися пенсійні внески. Часто це займає багато часу.

Одночасно перевірку проводить ПФУПенсійний фонд України та складає довідку про відсутність заборгованості.

Після перевірки, остаточного розрахунку з ЄСВ і закриття картки ФОП знімуть з обліку як платника ЄСВ. Запис про це вносять до реєстру страхувальників.

Лише потім знімуть з обліку в Пенсійному фонді.

Підприємець помер

Якщо ФОП помер, то відомості потрапляють у податкову для закриття податкового номера й автоматично передаються держреєстратору, який ліквідує ФОП за датою смерті. Заяву про зняття з реєстрації в ЄДР у цьому випадку подавати не треба.

Але спадкоємці ФОП мають перевірити, чи виключили його з ЄДР. Якщо відомості з якихось причин до держреєстратора не потрапили, слід подати йому копію довідки про смерть.

Як звільнити працівників після смерті ФОП

Як звільнити працівників після смерті ФОП

До податкової теж нічого подавати не треба, там підприємця знімуть з обліку автоматично. Ліквідаційну звітність за останній звітний період у цьому разі також не подають.

Це не означає, що борги ФОП, якщо вони залишилися, пробачать. Ні, зобов'язання в такому випадку мають сплатити ті, хто прийняв спадщину.

Як дізнатися, чи закрили ФОП

На сайті Мін’юсту введіть свої ПІБ чи податковий номер. Якщо ФОП закрито, буде статус «припинено».

Якщо передумали закриватися

У законодавстві не передбачено, що можна відновити закритого ФОП. Але зареєструватися підприємцем повторно можна будь-коли.

На облік у податковій вас поставлять датою реєстрації. Якщо зареєструвалися ФОП повторно протягом року й ще не зняті з реєстрації в ДПС, то непогашені зобов'язання з податків під час першої реєстрації будуть враховані при повторній.